12月も物価が2.4%の上昇を見せているらしく2020年を100とすれば、8.6%の上昇を見せているみたいです。

総務省が27日発表した12月の東京都区部の消費者物価指数(中旬速報値、2020年=100)は変動の大きい生鮮食品を除く総合が108.6と前年同月比で2.4%上昇した。2カ月連続で伸び率は拡大した。政府の電気・ガス料金補助が10月末で終了したことによるエネルギー価格の上昇や、食料品の値上げなどが影響した。

これは日経新聞の記事ですが、先月比からも2.4%の上昇を見せました。

自分の体感では、これ以上に上がっているような気がしていて、1年前に実家にすき焼きセットを通販で買って送りました。神戸牛でしたが、0.8kgで当時は1.5万円くらいでしたが、今年は2万円を余裕で超えていました。

他にも、車を買おうとしたら、新車の価格が20~30万円くらい、ここ3年くらいで値上がりしていました。

で、物価上昇に備えてやっておくことは何でしょうか?

投資額を増やすことを考える

まず物価が上昇しているというのは、インフレが起きているということであって、企業は原材費や人件費を製品価格に転嫁して収益を確保をしようとします。

そのため、売り上げが上がる流れになり、インデックスファンドの評価額が上がる流れが起きると思います。

一方で、投資額を増やしたくても、元手がないと仕方がありませんが、一般的には、インフレした後に、賃上げする流れになると思います。

そのため、まずは投資額を増やすために、倹約な生活フェーズを経験する必要があるのです。

倹約的な生活とは?

マインドセットを入れ替えが必要な人はお願いします。あなたが、まだ30代や40代といったように、寿命よりかなり若いのであれば、人生に焦る必要はないです。

またYoutuberなんかに乗せられて、妙に周囲のものを効率化しようとして、お金をかけて効率化する必要はありません。大抵のモノは、工夫でどうにかなります。

つまり優先順位の高いものに、お金をかけるべきであって、まずは食事にお金をかけるべきで、次に住居になります。また、倹約はケチとは違うので、支出に戦略を立てて実行して、改善していくことが大事です。

支出の優先順位の一番は食事

体が一番の資本になりますので、節約しても栄養不足だけでは避けないといけません。お金を節約して、寿命を短くするのは、非効率すぎます。

食事に関しては、自炊の一択ですが、ふるさと納税で食材を揃えることが出来れば、かなり安く済みます。例えば、米やフルーツはふるさと納税で買うと、費用を抑えることができます。

肉は、食べる必要がありません。私も野菜だけでの生活をしていましたが、1年くらいならダイエットになりますし、かなり体調は良くなってデトックスになりました。肉は高額なため、費用も抑えられますし、皿洗いも動物性の油がないと、速攻で終わりますので、時間も費用も節約できるようになります。

タンパク質が足りないなら、卵を大量買いして食べましょう。プロテインを飲まなくても、牛乳を日本は安く買えます。ファーストフードや肉を食べすぎない生活をしていれば、プロテインにしなくても牛乳の脂肪があって、太らないと思います。

他にも、安くても栄養がある食材は、沢山あります。食パンも安くて主食になります。ジャムだけ塗って食べるのは貧乏くさく感じるかもしれませんが、私はこの食事が好きです。また、さつまいも、卵、季節のレタスやキャベツ、にんじん、なども高い栄養を保ちながら安く買える代表例だと思います。これにたまに、アボカドなど加えると最強です。

美味しい食事というよりも、体が喜ぶ食事を優先すると、別にお金をかけすぎなくても良い食事はできると思います。

またランチについても、安く抑える方法を記事にしました。

食事に金をかけられるように働く

食事にかける金が足りない場合は、週末バイトをしてでも稼ぐと良いと思います。手取り早いのがUberかと思いますが、他にもクラウドワークスに応募して、エクセルに転記するだけの仕事をしてみるとか、やり方は色々とあると思います。

私が若い頃は、ブログを書いて、月々数万円の収益を得ていました。(10年前のことですが)

近所でのアルバイトも良いと思いますし、飲食店で週末バイトすれば、まかないで昼ごはんを浮かせたり、もしかしたら料理に関するノウハウや、その筋の重要な人と知り合うこともできるかもしれません。

先日、都内で安めのイタリアンを食べていたら、投資の話合いをしている二人組がいて、その投資家は、料理を運ぶ店員に話かけて、ワインの話を教えていました。このように、どこにでも実はチャンスが転がっている可能性があると思います。

住宅は大事だが、優先順位は温度変化で広さじゃない

住宅も細かく考えていくべきで、広さよりも温度変化をとるべきです。

- 安くて、広いけれど、温度変化に弱い部屋で、夏は熱く、冬は寒い部屋

- 安くて、狭いけれど、温度変化に強い家

これら2つだと、後者の温度変化に強い部屋を選ぶべきだと思います。

私は生まれてから、20代後半まで、木造の家にしか住んだことがありませんでした。今は分譲マンションの家に住んでいますが、二重床で、二重窓で、関東なので、部屋の温度は、年中でほぼ一定を保つことができていますが、本当にストレスがありません。

若い頃は、アパートで寝る時に、部屋が狭いせいもあって、冬寝る時に、窓が頭の近くにあって、頭痛を覚えながら寝ることになりました。本当にストレスフルな毎日でしたが、それが当たり前だと当時は思っていました。

以上から、住宅選びの一番のポイントは温度変化になります。食事と合わせて、温度変化の少ない住宅を作ることで、体調を整えて、生活の準備を最大限に行うことが大事で、部屋が狭いなら、モノを捨てれば良いだけで、部屋にベッドが一つあれば、問題ありません。

デスクも必要はない気がしますね、ご飯食べるだけなら床でも食べられますし、キャンプ用の折りたたみテーブルを用意すれば、引越しも楽勝です。そのくらいの気概で節約しても良いと思います。

節約した費用を投資に充てる

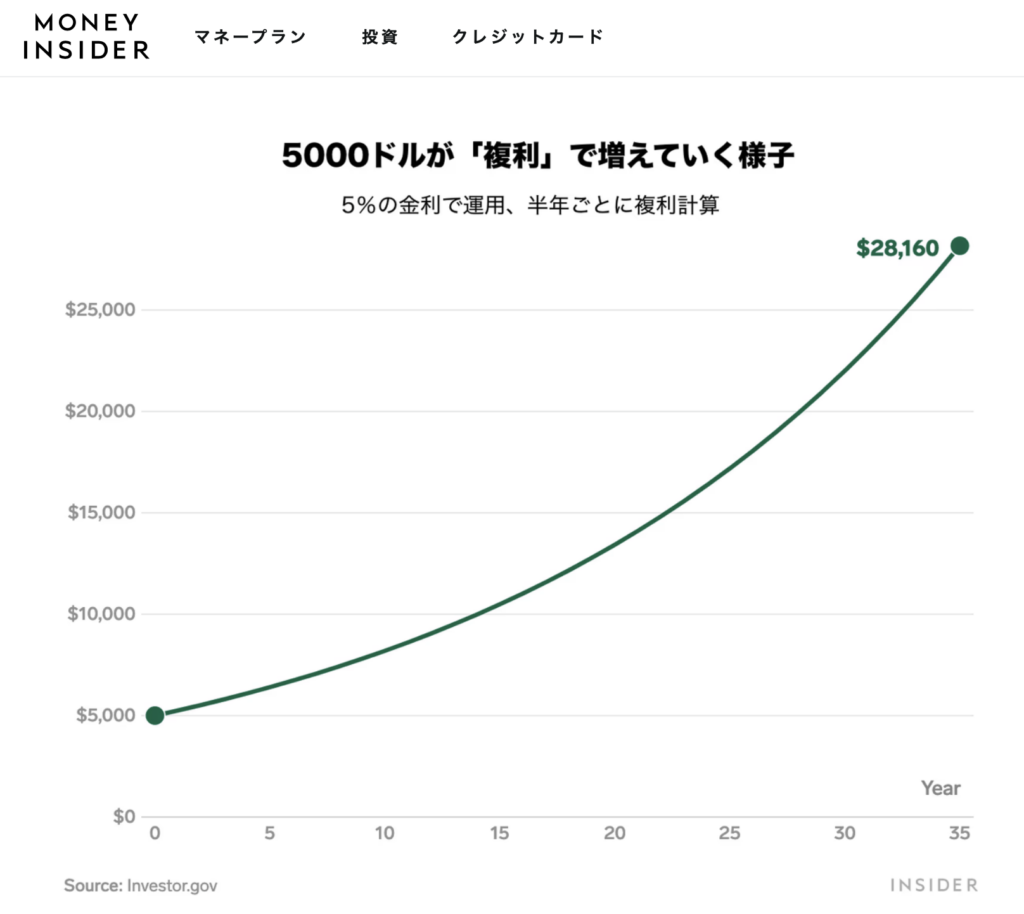

投資の最大のメリットは複利になるので、絶対的な投資額も大事ですが、長期間を投資に回すことが大事で、いち早く投資しておくことで、その後の複利がバグったことになります。

5%の金利で運用すると、35年後に5000ドルは5.6倍になります。

引用元 「複利」とは何か? バフェットも伝える「お金持ちになる」ための秘訣:https://www.businessinsider.jp/post-258542

仮に18歳から投資を始めれば、53歳の時点で5.6倍の資金を受け取れるわけですが、5000ドルは1ドルが150円だと、75万円でして、これが35年後には422万円になっているということです。

つまりいかに早く投資にお金を回せるか?が重要になりますし、私が18歳の頃に買った車は軽自動車で乗り出しが75万円でした。売る時は10万円でしたが、これを投資に回しておけば、今頃はかなりの金額になっていたと思います。

複利5%は控えめな話

ここ10年のS&P500の平均リターンですが、10.2%もあるので、35年で5.6倍というのは、かなり控えめの計算ということがわかります。

引用元 S&P500、過去10年間の平均リターンは約10.2%。長期平均リターンをやや下回る:https://www.businessinsider.jp/post-291014

この記事で提案したいこと

物価が上がる前は、一時的に倹約家として生活し、その中でインデックスや不動産投資を行うことで、資産を増やすことができるかもしれない。というのが、具体的な提案です。

私も、かなりの車好きでしたが、20代後半で全ての車やバイクを手放して、車なしで大変な生活を3年ほど経験しながら、転職活動も行なって年収もしっかり上げて、日々の生活も倹約に節約して、お金を貯めて、分譲マンションを買いましたが、今では+2000万円を超えています。

この期間に、インデックス投資もしっかり行なってきており、S&P500に関しては評価額が+100%を超えてきていますので、かなり良い投資だったと思っています。

食事に関しても、1年間はビーガン生活で節約と、デトックスで超健康になりました。さらに物件についても、温度変化が少ない物件へ引越しを何度か行いましたが、この行動は正解だったと思います。

-300x158.png)

コメント